Comprendre les ordres stop loss avec des exemples

L’ordre stop loss est un outil incontournable pour mieux gérer son risque en trading.

Ouvrir un trade sans ordre stop loss, c’est comme conduire à grande vitesse sans ceinture de sécurité. En cas de crash, les conséquences peuvent être désastreuses !

Découvrez comment placer correctement vos ordres stop loss en fonction de votre stratégie de trading, des conditions de marché et de vos règles de gestion du risque au travers d’exemples pratiques.

L’essentiel

Un ordre stop loss permet à l’investisseur de couper automatiquement ses pertes lors de l’atteinte d’un niveau de prix défini à l’avance (le seuil).

D’un point de vue technique, un ordre stop loss est un ordre à seuil de déclenchement de sens inverse mais de taille équivalente à la position ouverte qu’il doit clôturer.

Stop loss fixe, stop loss suiveur, stop loss garanti… Les investisseurs utilisent différents types de stop loss aux caractéristiques distinctes en fonction de leurs besoins.

Le Trading ne convient qu’à une clientèle avisée capable de comprendre le fonctionnement de produits financiers complexes (CFD, Futures, Options,…) et de supporter des risques élevés, dont des pertes rapides supérieures aux dépôts, notamment en raison de l’effet de levier. D’après l’AMF, près de 90% des comptes d’investisseurs particuliers perdent de l’argent.

Qu’est-ce qu’un ordre stop loss ?

Un ordre stop loss est un ordre de bourse dont l’objectif est de clôturer une position ouverte afin de stopper les pertes de l’investisseur lorsque les cours évoluent contre lui.

D’un point de vue technique, un ordre stop loss est un ordre à seuil de déclenchement de sens inverse mais de taille équivalente à la position ouverte qu’il doit clôturer.

Fonctionnement du stop loss

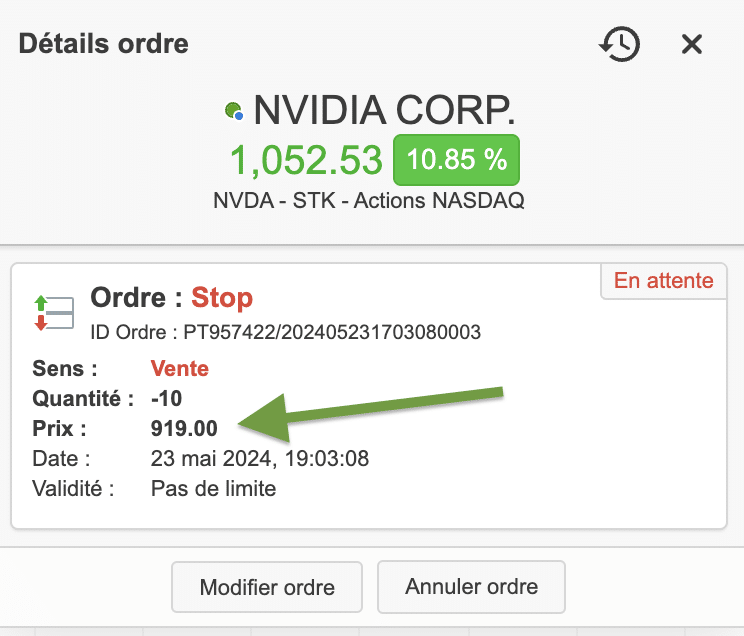

L’ordre stop loss est associé à un niveau de prix clé défini par l’investisseur : le seuil de déclenchement. Lorsque le seuil est atteint, l’ordre stop loss se transforme automatiquement en ordre au marché afin de liquider la position immédiatement, et ce, quel que soit le prix !

Lorsqu’un ordre stop loss est déclenché, celui-ci est exécuté au niveau de la première contrepartie disponible. En d’autres termes, un ordre stop loss vendeur déclenché est exécuté au meilleur prix proposé par les acheteurs à l’instant t, et un ordre stop loss acheteur déclenché est exécuté au meilleur prix proposé par les vendeurs à l’instant t.

Les différents types d’ordres stop loss

Au-delà des ordres stop loss traditionnels, il existe plusieurs types d’ordres stop auxquels peuvent être ajoutées des garanties ou options spécifiques (stop limités, garantis, suiveurs…).

Ordres stop loss limités (à plage de déclenchement)

Les ordres stop loss limités (ou stop limit) sont des ordres stop loss dont l’atteinte du seuil ne déclenche pas un ordre au marché, mais un ordre limité.

L’ajout d’une limite permet un meilleur contrôle du prix d’exécution (en spécifiant grâce à la limite le pire prix acceptable en cas de déclenchement du stop), mais elle ajoute néanmoins un risque de non exécution (si aucune contrepartie n’est disponible avant la limite fixée).

Si l’ordre stop loss limité est déclenché mais ne parvient pas à trouver de contrepartie disponible avant sa limite, la position n’est pas clôturée et les pertes du trader continuent à se creuser. Ce type d’ordre stop loss doit donc être utilisé avec la plus grande prudence !

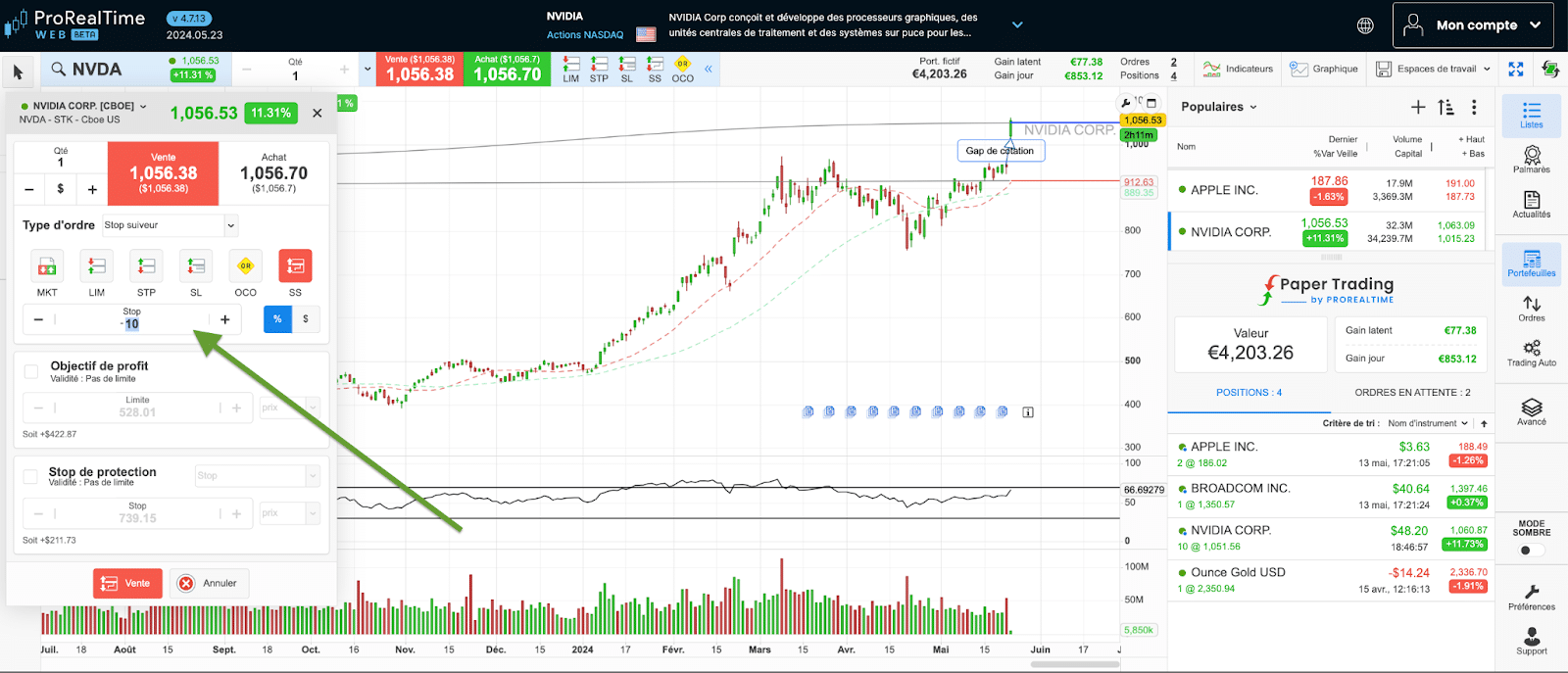

Ordres stop loss suiveurs

Les ordres stop loss suiveurs sont des ordres stop loss dont le seuil de déclenchement n’est pas fixe, mais dynamique.

En fonction de conditions prédéfinies à l’avance, le seuil de déclenchement de l’ordre stop se rapproche alors progressivement au fur et à mesure que les prix évoluent en faveur du trader afin de réduire le risque de perte (voire de protéger une partie des gains latents).

Lorsque les prix évoluent à l’encontre de la position, le seuil de déclenchement reste en revanche inchangé pour ne pas augmenter la perte maximale acceptée (voire pour ne pas abandonner une partie des gains latents déjà sécurisés).

Ordres stop loss garantis

Les ordres stop loss garantis permettent d’assurer une exécution au niveau précis du seuil de déclenchement, et ce, quelles que soient les conditions de marché. Le risque de slippage est alors supprimé et le trader peut dormir sur ses deux oreilles.

Cette garantie est d’ailleurs obligatoire sur certains types de comptes de trading tels que les comptes de trading à risque limité.

Mais les ordres stop loss garantis peuvent également être proposés en option par votre intermédiaire financier. Cette assurance s’accompagne alors d’un surcoût financier (généralement facturé uniquement en cas de déclenchement du stop).

Les ordres stop loss garantis permettent de mieux gérer le risque avec une perte maximale connue à l’avance et d’éviter le risque d’endettement propre à l’utilisation de l’effet de levier.

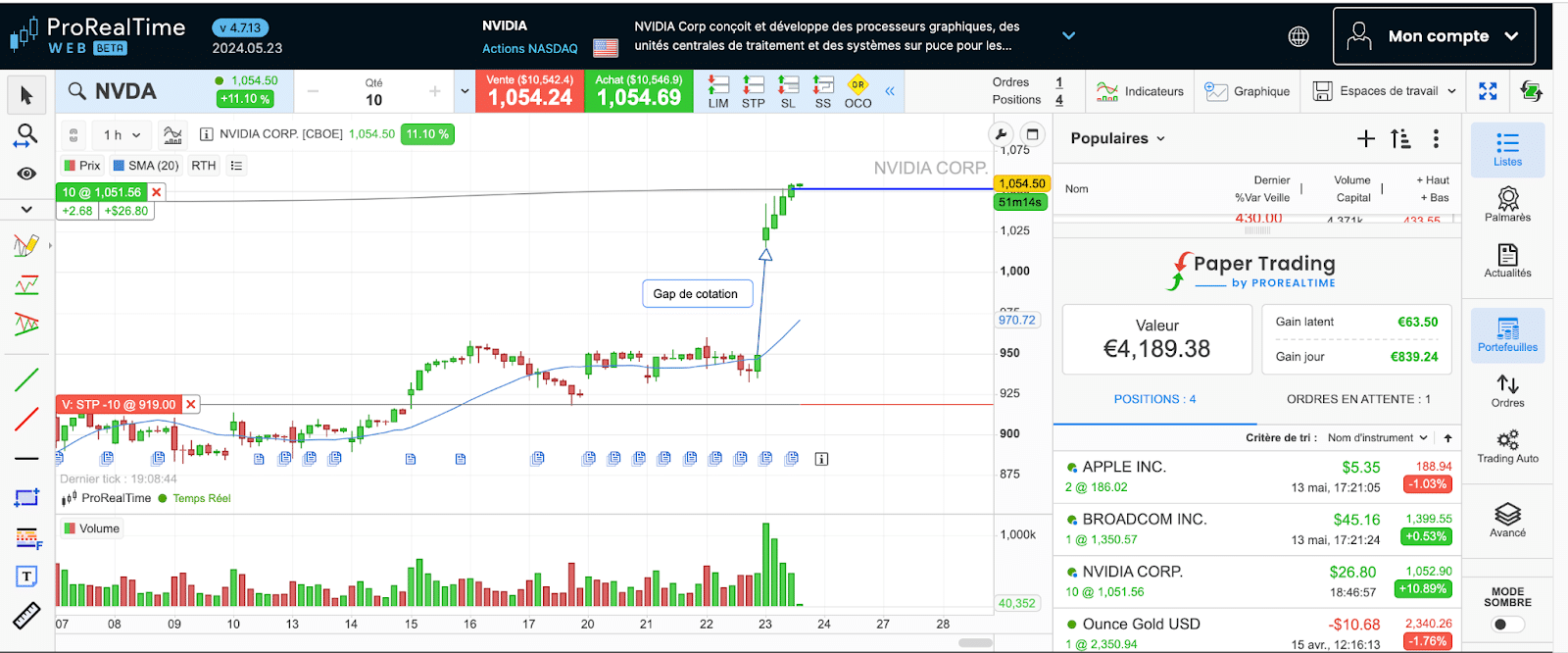

Dans certaines conditions de marché à l’origine de gaps de cotation, l’ordre stop loss peut en effet être exécuté à un niveau de prix fortement dégradé par rapport au seuil de déclenchement.

Ce « risque de slippage » fait qu’il est fréquent de voir des ordres stop loss vendeurs exécutés à un prix plus bas que leur seuil de déclenchement, ou inversement, de voir des ordres stop loss acheteurs exécutés plus haut !

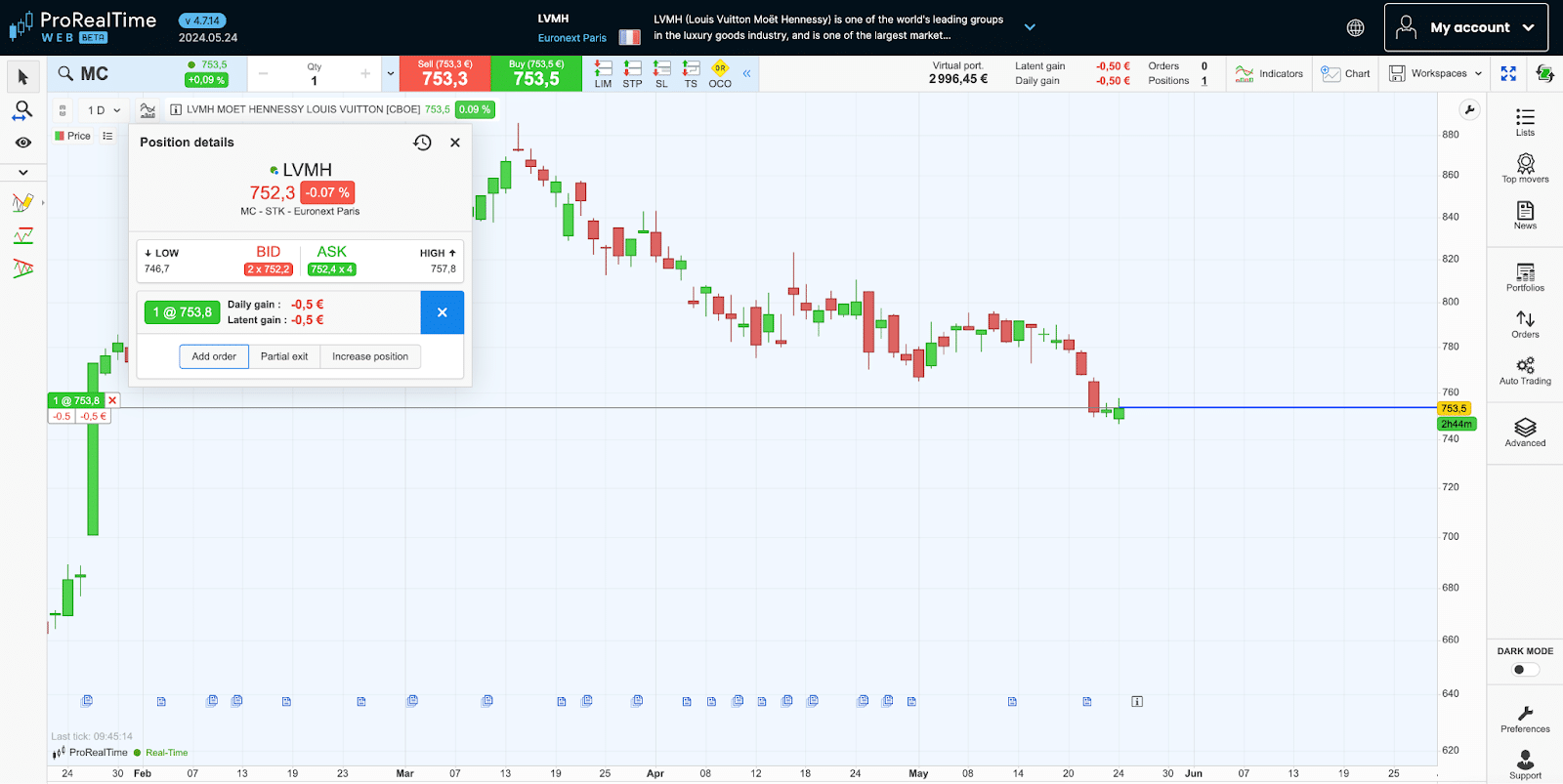

Où placer son ordre Stop Loss

L’ordre stop loss doit être placé au niveau de prix correspondant à l’invalidation de votre scénario de trading, c’est-à-dire au niveau qui, s’il est atteint, signifiera que vous vous êtes trompé dans votre analyse.

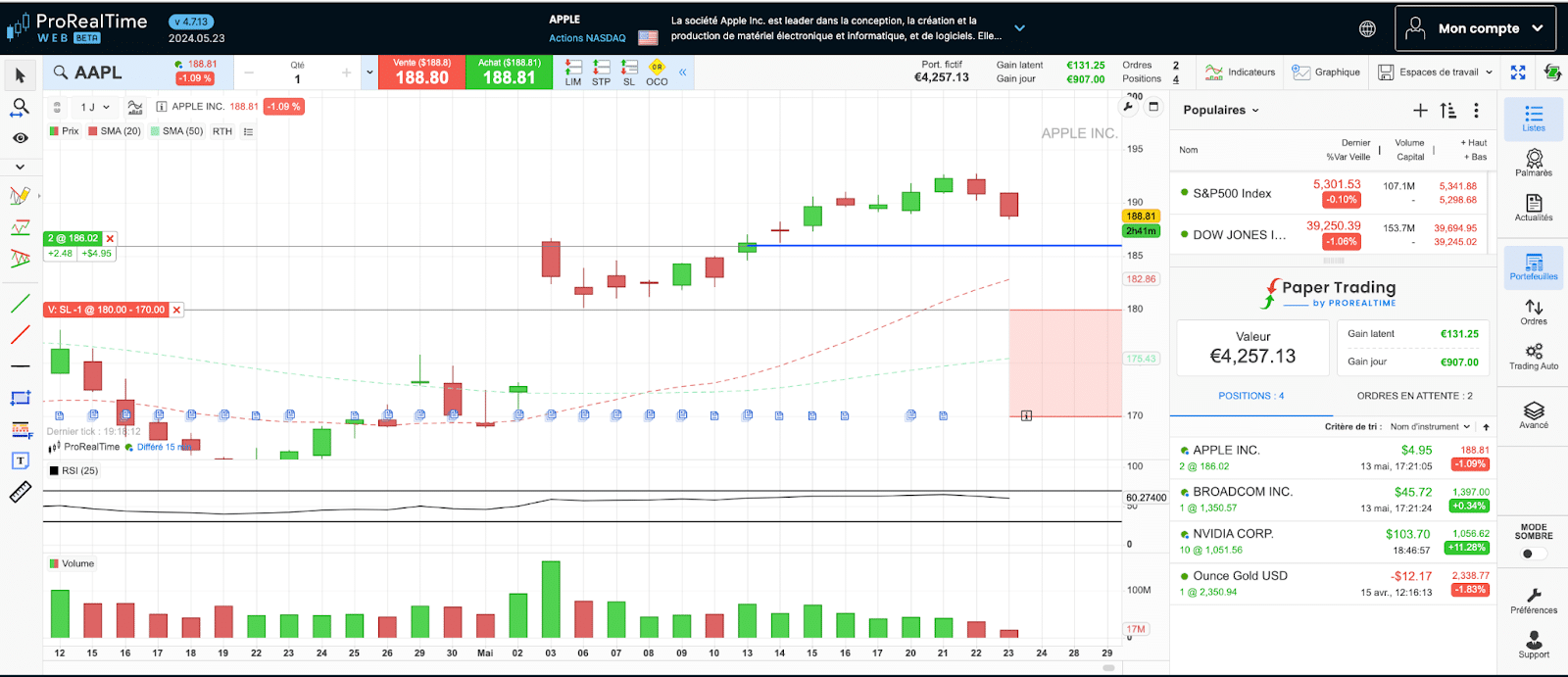

Un ordre stop loss vendeur (prévu pour clôturer une position acheteuse) est ainsi généralement placé sous un support, tandis qu’un ordre stop loss acheteur (prévu pour clôturer une position vendeuse) est généralement placé sous une résistance.

Pour ne pas voir l’ordre stop loss déclenché par le bruit de marché, les traders appliquent généralement une distance de sécurité et ne placent pas le seuil au contact immédiat de leur niveau d’invalidation pour éviter un déclenchement intempestif.

Le trader doit donc arbitrer entre une marge de sécurité importante (qui réduit le risque de déclenchement, mais augmente la perte potentielle en éloignant le seuil de déclenchement du point d’entrée en position) et une marge de sécurité plus réduite (qui augmente le risque de déclenchement, mais réduit la perte potentielle en rapprochant le seuil).

L’emplacement du stop loss n’est pas définie par rapport à la valeur de la perte potentielle, mais en fonction du scénario pronostiqué par le trader. Le montant de la perte potentielle est alors ajusté dans un deuxième temps en réduisant si besoin la taille de la position.

Connaître la perte potentielle associée à un stop loss

La perte potentielle associée à un stop loss est généralement indiquée directement par les interfaces de trading des meilleurs courtiers.

Pour calculer la perte potentielle associée à un stop loss, il suffit de faire la différence entre le point d’entrée de votre position et le seuil de déclenchement du stop. Puis de multiplier cette valeur par la taille de votre position.

Supposons par exemple que vous ayez acheté 2 unités du Future Dow Jones E-Mini à 39 500 points avec un ordre stop loss garanti placé à 39 400 points. La distance entre votre point d’entrée et le seuil de déclenchement est donc de 100 points.

La valeur du point du Future Dow Jones E-mini est de 5€. Votre perte potentielle en cas de déclenchement du stop loss est donc de 100 x 5€ par point x 2 unités = 1000€.

Pourquoi placer un ordre Stop Loss

À la manière d’un coupe-circuit qui fait disjoncter une installation électrique pour éviter l’accident lorsqu’il détecte une anomalie, l’ordre stop loss permet au trader de couper ses pertes pour limiter les dégâts et éviter que la situation ne dégénère.

Placer un ordre stop loss garanti permet de connaître à l’avance sa perte maximale théorique, et par conséquent, d’améliorer ses règles de Money management afin d’améliorer la qualité de son trading mesurée par des indicateurs tels que le Profit Factor ou le Maximum Drawdown.

Dans le cas du trading sur marge, recourir au stop loss réduit également la somme immobilisé par votre intermédiaire financier pour couvrir votre risque. Le coût de financement de la position s’en trouve donc diminué.

Mais pourquoi ne pas fermer manuellement ses positions lors de l’atteinte du niveau d’invalidation de son scénario de trading ? Bien qu’elle soit envisageable, cette option s’accompagne malheureusement de multiples inconvénients.

Sans stop loss, le trader se doit de rester derrière ses écrans pour clôturer manuellement sa position, ce qui suppose d’une part d’être très réactif en cas de mouvement rapide des prix, d’être parfaitement discipliné pour se tenir à son plan, mais aussi et surtout, de parer à toutes éventualités : coupure d’électricité, panne Internet, batterie déchargée, bug informatique…

Faut-il placer systématiquement un ordre stop loss ?

S’il est très fortement conseillé dans le cas du trading sur marge, le stop loss peut éventuellement être laissé de côté dans le cadre du trading au comptant.

Cette décision doit cependant être mûrement réfléchie et faire partie de votre plan de trading. Que se passerait-il si la valeur du produit financier tombait soudainement à zéro ? Cette perte serait-elle acceptable ? Mieux vaut parfois se couper la main que le bras !

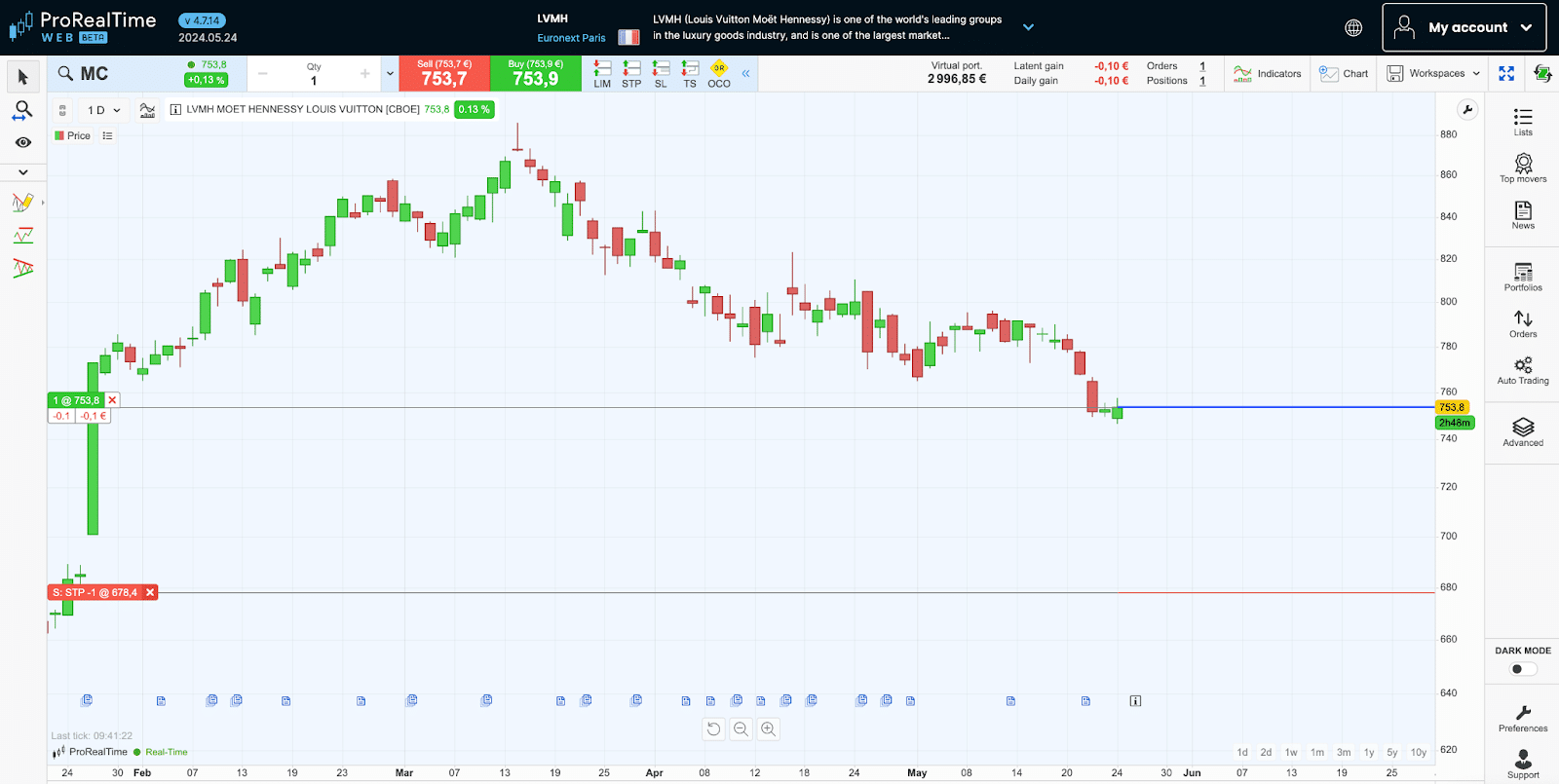

Comment placer un ordre Stop Loss

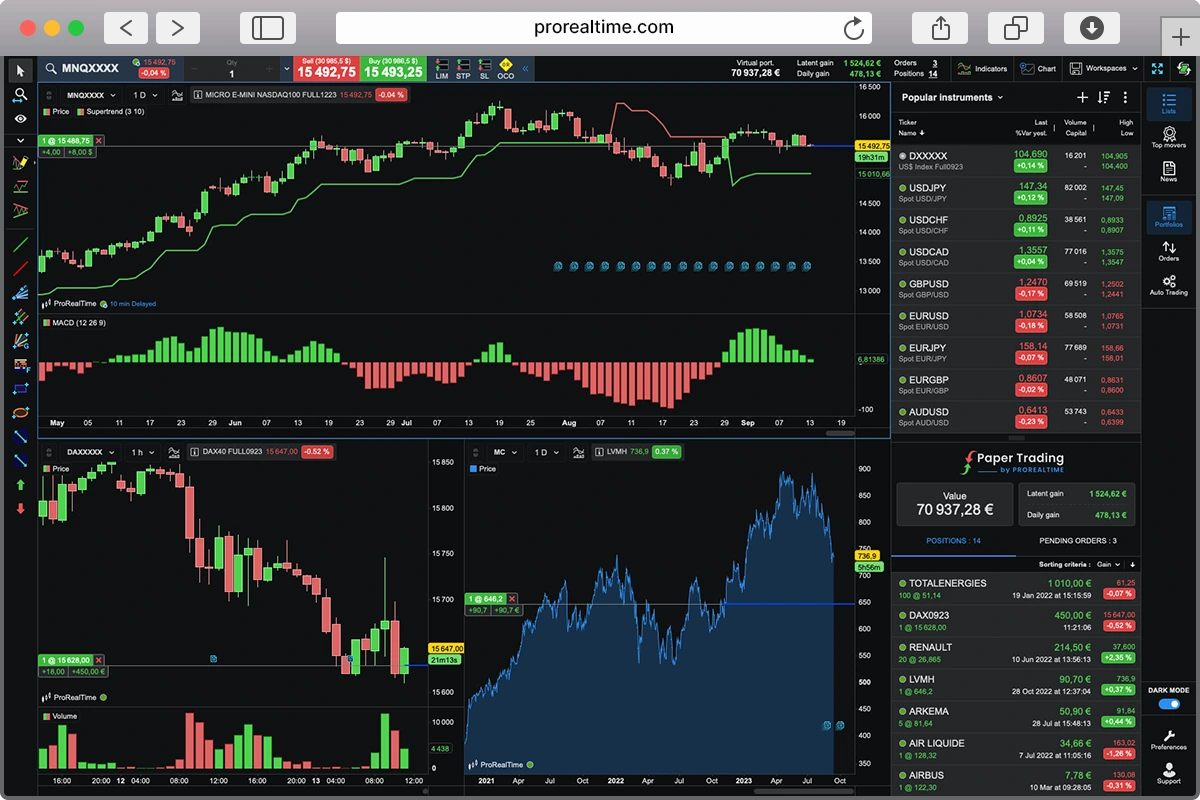

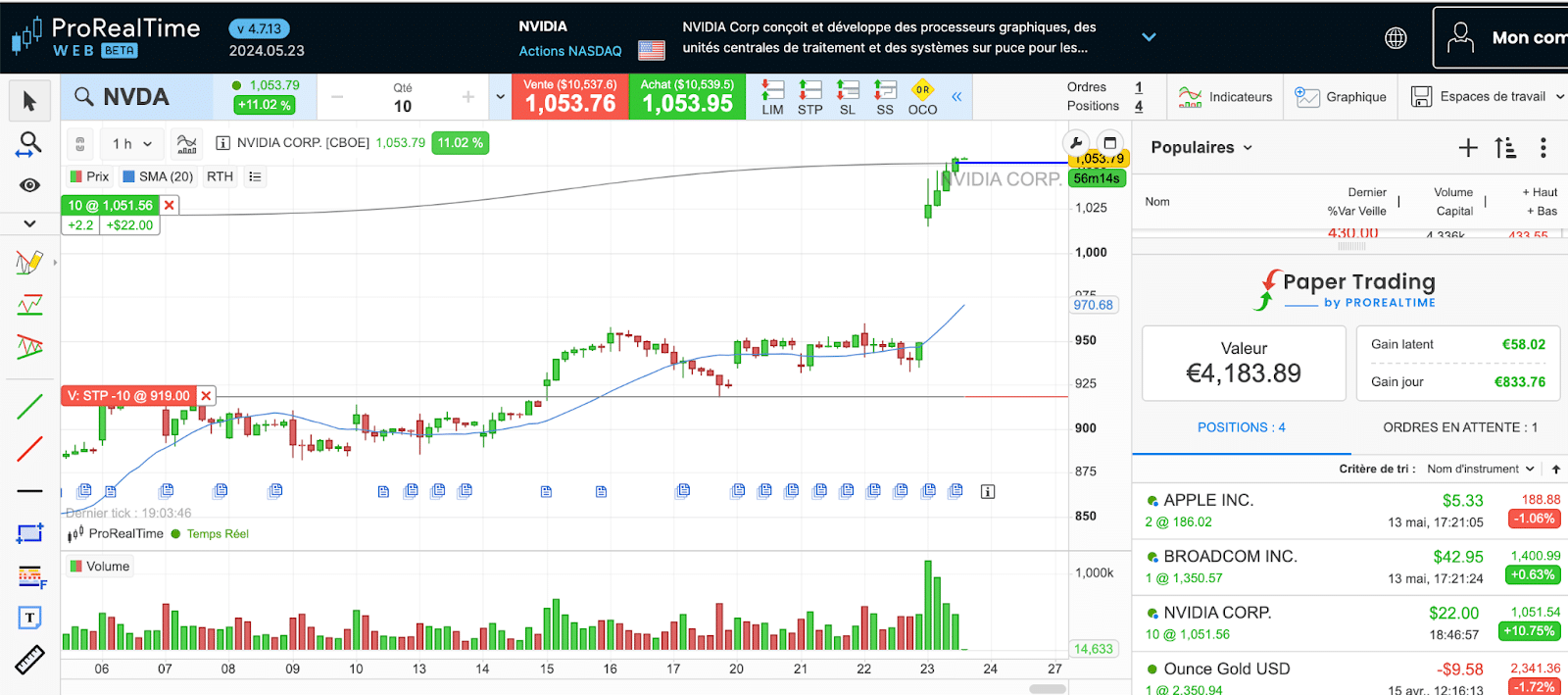

L’ordre stop-loss est généralement créé concomitamment à l’ouverture de la position, mais il peut également être créé après coup. Les meilleures plateformes de trading permettent d’ailleurs de visualiser directement le niveau de votre ordre stop sur vos graphiques !

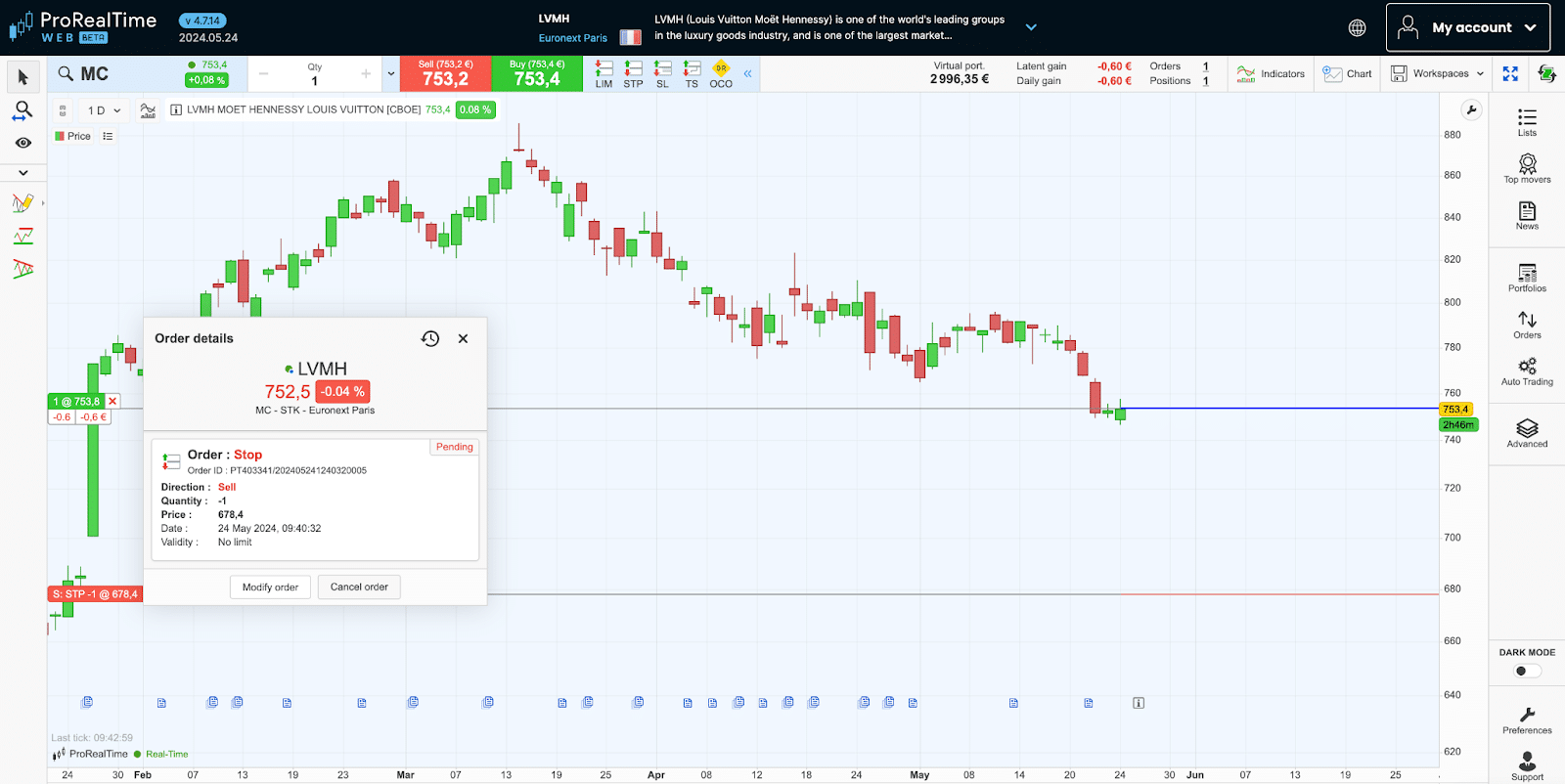

Comment modifier un ordre Stop Loss

La plupart des plateformes de trading permettent de modifier le niveau du stop loss associé à une position en cours.

Rapprocher votre ordre stop loss peut être une sage décision pour réduire votre risque et/ou sécuriser une partie de vos gains latents. En revanche, la décision d’éloigner votre stop loss n’est pas à prendre à la légère… Restez prudents !

Comment annuler un ordre Stop Loss

Lorsque l’ordre stop loss a été initialement créé avec l’ouverture de la position, celui-ci est généralement automatiquement annulé lorsque la position est clôturée manuellement ou lors de l’atteinte du take profit.

Quant aux positions en cours, votre ordre stop loss peut être annulé à tout moment si vous disposez des fonds suffisants pour assumer le risque financier de votre position de trading.

Vous devez cependant veiller à ne jamais annuler un ordre stop loss sous le coup de l’émotion ; personne ne retire sa ceinture de sécurité au moment de la sortie de route !

Les ordres stop loss sont un outil de gestion du risque incontournable. Pour ne pas commettre d’erreur lors du placement et de la modification de vos ordres stop, mieux vaut prendre le temps nécessaire pour vous entraîner sur un simulateur de trading.

Maxime est titulaire d'un double diplôme de la SKEMA Business School et de la FFBC : un master en management et en analyse financière internationale. Fondateur et rédacteur en chef de NewTrading.fr, il écrit quotidiennement sur le Trading.